Im folgenden Artikel erfährst du, weshalb es gut ist in Immobilien zu investieren, aber weniger gut dein Geld sofort in ein Eigenheim zu stecken. Vielleicht fragst du dich jetzt, „ein Eigenheim ist doch eine Immobilie, wo ist da der Unterschied?“ Nun, ein Eigenheim ist in der Tat eine Immobilie, aber es ist keine Rendite-Immobilie. Es gibt allerdings einen sehr wichtigen Unterschied zwischen „Immobilien“ und „Rendite-Immobilien“, den ich in diesem Beitrag erklären werde.

Unter einer Immobilie im wirtschaftlich/rechtlichen Sinne versteht sich ein unbewegliches Sachgut, welches in Form eines Gebäudes, Grundstückes oder grundstückgleichen Rechts (Wohnungs- und Teileigentum, Erbbaurecht etc.) auftritt. Rendite-Immobilien dienen ausschließlich der Verzinsung des investierten Kapitals und nicht zur Selbstnutzung.

Anders ausgedrückt, eine Immobilie ist schlichtweg jedes x-beliebige Objekt, dass unter diesen Begriff fällt, ohne dass der Cashflow (Saldo aus Einnahmen und Ausgaben) dabei eine Rolle spielt. Eine Rendite-Immobilie hingegen ist ein Objekt, welches einen positiven Cashflow (mehr Einnahmen als Ausgaben) generiert für seinen Eigentümer und ihm dadurch eine langfristige gute Einnahmequelle verschafft.

TIPP:  Du möchtest noch mehr zum Thema Immobilien erfahren? Dann lies mein Interview mit einer Immobilienexpertin mit vielen spannenden Fragen rund um den Erwerb von Immobilien. In dem Interview erklärt sie uns außerdem, worauf man beim Kauf eines Objektes achten sollte, mit welchen Kaufnebenkosten zu rechnen ist, welche Art von Immobilien als Investment am geeignetsten ist und was eine gute Renditeimmobilie ausmacht.

Du möchtest noch mehr zum Thema Immobilien erfahren? Dann lies mein Interview mit einer Immobilienexpertin mit vielen spannenden Fragen rund um den Erwerb von Immobilien. In dem Interview erklärt sie uns außerdem, worauf man beim Kauf eines Objektes achten sollte, mit welchen Kaufnebenkosten zu rechnen ist, welche Art von Immobilien als Investment am geeignetsten ist und was eine gute Renditeimmobilie ausmacht.

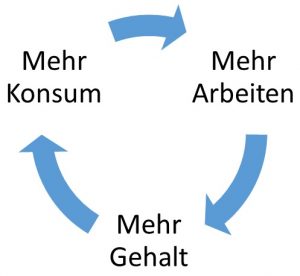

Das Hamsterrad

Der Unterschied zwischen einem Eigenheim und einer (Rendite-)Immobilie ist der, dass du bei einem Eigenheim permanent dein eigenes, hart erarbeitetes Geld hineinstecken musst, um die Raten abzubezahlen sowie die Instandhaltung zu gewährleisten. Damit du dazu in der Lage bist, musst du also konstant und über Jahre hinweg (oft bis zu 30 Jahre lang) ausreichend Geld dafür aufbringen können – auch in Phasen in denen das Einkommen aus einer Anstellung unter Umständen geringer ausfällt (z.B. bei beschränkter Arbeitsfähigkeit auf Grund der Geburt eines Kindes) oder ganz wegfällt (z.B. durch plötzliche Arbeitslosigkeit, Krankheit etc).

Was passiert, wenn man seine Kreditrückzahlungen an die Bank nicht mehr leisten kann, ist jedem bekannt. Es drohen der Verlust des Hauses oder vielleicht sogar eine Privatinsolvenz. Um diesen negativen Ausgang zu vermeiden, wird der Mensch zu einem Sklaven seines eigenen Hauses, da fortan seine oberste Priorität darin besteht, ausreichend Geld zu verdienen um den Kredit zurückzuzahlen.

Erst nachdem diese Verbindlichkeiten monatlich bedient wurden, können weitere Notwendigkeiten des täglichen Bedarfs besorgt werden. Sofern dann noch Geld übrig bleibt, können ganz zum Schluss die persönlichen Interessen und Konsumbedürfnisse befriedigt werden. Um dir deine Hobbies und Freuden trotzdem leisten zu können, musst du folglich noch mehr Geld verdienen und entsprechend noch mehr arbeiten. So gerätst du in einen Kreislauf aus ‚mehr arbeiten um mehr zu verdienen, um dir mehr leisten zu können‘ > in das Hamsterrad.

Kurz und bündig lautet daher der Unterschied zwischen Eigenheim und Rendite-Immobilie wie folgt:

Eigenheim = Hamsterrad ||| Rendite-Immobilie = Vermögenswert

TIPP: Du möchtest sowohl ein Eigenheim, als auch eine oder mehrere Rendite-Immobilien erwerben? Beginne auf jeden Fall zuerst mit dem Erwerb des Renditeobjektes und erst später mit dem Eigenheim. Dann hast du deine Schäfchen bereits im Trockenen oder zumindest einen Teil und kannst dem Thema Eigenheim wesentlich entspannter und frei von (finanziellen) Ängsten entgegentreten.

Gibt es denn gar nichts Gutes an einem Eigenheim?

Doch! Einen positiven Aspekt gibt es in Bezug auf Eigenheime: Ein Eigenheim ist besser als kein Eigenheim. Oder anders ausgedrückt, ein Eigenheim ist besser als gar keine Immobilie zu besitzen und stattdessen zur Miete zu wohnen. Zum einen zahlst du deine Miete an dich selbst statt an einen fremden Vermieter und wenn es dir erfolgreich gelungen ist, den Kredit für dein Eigenheim zu tilgen, so besitzt du anschließend ein Objekt mit einem gewissen Wert. Außerdem trägst du dann nur die Hausnebenkosten noch selbst. Das ist natürlich vor allem später zur Rente ein großer Vorteil.

Es ergibt sich eine Rangfolge für den Besitz von Immobilien, beginnend mit der besten Immobilien-Besitzsituation hin zur schlechtesten.

Immobilie zur Vermietung und ein Teil zur Eigennutzung

Immobilie zur Vermietung und ein Teil zur Eigennutzung

Immobilie zur Vermietung und Eigentümer wohnt zur Miete

Immobilie zur Eigennutzung

Miete / kein Immobilienbesitz

Auch wenn der Eigentümer eine Rendite-Immobilie besitzt, benötigt natürlich auch er ein Dach über dem Kopf. Dafür gibt es zwei Möglichkeiten: entweder er wohnt selbst zur Miete oder er nutzt einen Teil der Rendite-Immobilie selbst bzw. besitz noch ein weiteres eigengenutztes Objekt. Die zweite Variante ist dabei die finanziell bessere, da der Geldfluss hier intern bleibt und nicht zu einem externen Vermieter. Der Grund, weshalb ein Mietverhältnis aus finanzieller Sicht das am wenigsten attraktive ist in der Auflistung oben, liegt daran, dass du dabei viel Geld aus dem Fenster wirfst – indem du es einem anderen Vermieter zahlst. Anhand des folgenden Rechenbeispiels siehst du, welche Geldsummen dabei im Laufe der Zeit aus deiner Tasche fließen können.

Beispiel Mietsituation

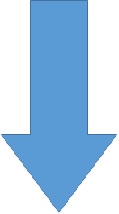

Angenommen du wohnst mit deinem Partner in einer 3-Zimmerwohnung mit 80m² zu einer Kaltmiete von 900€ zuzüglich 100€ Nebenkosten, woraus sich eine monatlich an den Vermieter zu entrichtende Warmmiete von 1.000€ ergibt. Für Großstädte wie München ist solch eine „günstige“ Wohnung ein Glücksfall, in anderen Teilen Deutschland mag es schon eher schon eine sehr hochpreisige Wohnung sein. Du hast Glück und der Vermieter erhöht die Miete über deine gesamte Mietdauer nicht.

Wie du anhand der Auflistung siehst, hast du innerhalb von nur 10 Jahren bereits 120.000€ an deinen Vermieter gezahlt. Dieses Geld hättest du ebenso gut auch in dein eigenes Haus, oder besser noch in ein Rendite-Objekt investieren können. Das Rendite-Objekt bringt dir nämlich den Vorteil, dass es wiederum Geld produziert in Form von Mieteinnahmen von deinen eigenen Mietern und nicht nur welches verschlingt.

Fazit Eigenheim

Fakt ist also, ein Eigenheim bindet nicht nur dein gesamtes Geld, sondern es hält dich obendrein davon ab es für andere Dinge einzusetzen wie z.B. für die Vermehrung deines Geldes durch kluge Investitionen oder einfach Dinge, die dir Freude bereiten. Hast du erst einmal ein Eigenheim über eine Bank finanziert, wirst du als Ottonormalverbraucher für eine zweite Immobilie, selbst wenn es sich dann um eine Rendite-Immobilie handeln sollte, nur sehr schwer einen weiteren Kredit erhalten.

TIPP

Das Buch gibt es praktischerweise auch als Hörbuch und ist ebenfalls bei Amazon erhältlich.

Die Rendite-Immobilie

Eine Rendite-Immobilie ist im Sinne seiner Definition ein Immobilien-Objekt, welches mehr Geld abwirft, als es kostet. Es entsteht ein positiver Cashflow, da die Einnahmen größer sind als die Ausgaben. Es ist eine Immobilie, die sich rentiert.

Dies kann grundsätzlich auf zwei verschiedene Arten funktionieren:

1) Immobilie kaufen und teurer wieder verkaufen

2) Immobilie kaufen, längerfristig halten und vermieten

Bei Variante 1) existieren unterschiedliche Möglichkeiten um den Wert der Immobilie zu steigern, so dass es möglich ist, diese gewinnbringend wieder zu verkaufen. So können zum Beispiel Renovierungsarbeiten am Gebäude den Wert überproportional anwachsen lassen. Aber auch die Zeit ist ein Faktor, der den Immobilienpreis zu Gunsten des Eigentümers entwickeln kann, speziell in Zeiten mit einer stabilen Wirtschaft (natürlich auch zu Ungunsten). Beachten sollte man hierbei allerdings die steuerlichen Regelungen, da z.B. bei einem Verkauf einer Immobilie innerhalb von 10 Jahren nach Ersterwerb eine Spekulationssteuer in Höhe von 25% auf den Verkaufsgewinn zu zahlen ist in Deutschland.

Variante 2) ist eine eher langfristig ausgelegte Investitionsvariante, da es hierbei vornehmlich darum geht, über einen langen Zeitraum regelmäßige Einkünfte zu generieren. Die geschieht durch die Mieteinnahmen, welche du von deinen Mietern erhältst. Wenn du ein Objekt klug ausgewählt hast, zahlen die Mieteinnahmen nicht nur den Bankkredit ab, sondern es bleibt auch noch ein Überschuss als Rücklage für schlechtere Zeiten oder anstehende Reparaturen.

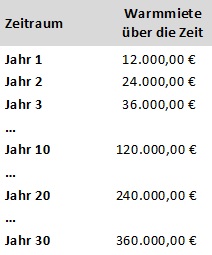

Eine gute Kennziffer, um schnell und einfach festzustellen, ob sich der Kauf einer Rendite-Immobilie lohnt, ist der Mietpreismultiplikator:

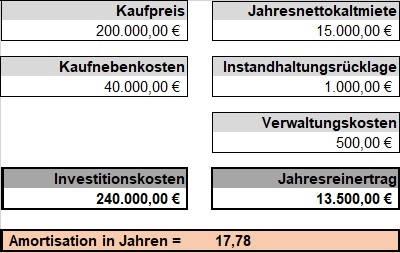

Investitionskosten = Kaufpreis + sämtliche Kaufnebenkosten wie Grunderwerbssteuer, Notarkosten, Maklergebühren etc.

Jahresreinerwerb = Summe Nettokaltmieten für 1 Jahr – Instandhaltungskosten – Verwaltungskosten

Rechenbeispiel:

Bei diesem Beispiel würde es also 17,78 Jahre dauern, bis die Mieterträge die Investitionskosten abbezahlt hätten, bis sich also die Immobilie amortisiert hätte.

Faustregel bei dieser Kennzahl: Je niedriger der Faktor, desto schneller zahlt sich die Immobilie ab, ergo desto günstiger die Immobilie.

Ein Faktor über 20 lässt jedoch auf einen hohen Immobilienpreis schließen (aber evtl. auch auf eine Region mit hoher Nachfrage) und ein extrem niedriger Faktor kann auf Mängel am Objekt oder auf eine Abwanderungsregion hinweisen.

Fazit Rendite-Immobilie

Bei einer Rendite-Immobilie produziert dein investiertes Geld wiederum neues Geld, ohne dass du aktiv dafür tagein und tagaus arbeiten gehen musst. So funktioniert im Übrigen auch die Erschaffung von Reichtum. Aus diesem Grund ist es vor allem längerfristig betrachtet finanziell sinnvoller sich eine Rendite-Immobilie zuzulegen als ausschließlich in einer Mietwohnung zu leben ohne Immobilien-Besitz. Die Vermietung von Wohnraum bietet zudem steuerliche Vorteile, da anfallende Kosten steuerlich umfangreicher abgesetzt werden können, als bei einer eigengenutzen Immobilie.

Wer finanziell unabhängig werden möchte, sollte sich neben anderen Vermögenswerten auch Rendite-Immobilien zulegen und zwar vor dem Kauf eines Eigenheims. Die Idealsituation wäre dabei die, dass du so viele Erträge aus Rendite-Objekten erhältst, dass der daraus entstehenden Kapitalüberschuss (postiver Cashflow) einen Teil oder ein komplettes eigengenutztes Objekt mitfinanzieren kann.

Tipp: Du möchtest dich tiefergehend mit Immobilieninvestments befassen? Im E-Book bzw. Hörbuch „Geld verdienen mit Immobilien“ von Stefanie Schädel findest du viele gute Tipps dazu wie du dir ein passives Einbauen mit Immobilien aufbauen kannst. Auch in dem Wissenspaket für den Weg in die finanzielle Freiheit durch Immobilien findest du hilfreiche Anleitungen rund um dieses Thema. Wichtige Ratschläge worauf man beim Immobilienkauf achten sollte, liefert dir das eBook „Immobilie kaufen wie ein Profi“. Selbes, jedoch in Form von detaillierten Praxis-Videotipps bietet dir der Videokurs „Immobilienbesichtigung“.

Ich wünsche dir viel Erfolg mit deiner Immobilie!

![]() Dir gefällt dieser Beitrag? Ich freue mich, wenn du ihn auf Facebook & Co. teilst, einfach den Button unter diesem Beitrag verwenden.

Dir gefällt dieser Beitrag? Ich freue mich, wenn du ihn auf Facebook & Co. teilst, einfach den Button unter diesem Beitrag verwenden.

Hi Adina,

danke für deinen Beitrag, aber irgendwie bringst du im Fazit etwas durcheinander (…diesem Grund ist es vor allem längerfristig betrachtet finanziell sinnvoller sich eine Rendite-Immobilie zuzulegen als in einer Mietwohnung zu leben).

Von einer selbstbewohnten Immobile rätst du ja bereits in dem Titel deines Beitrags ab.

Folglich müsste das Fazit so ausfallen:

…diesem Grund ist es vor allem längerfristig betrachtet finanziell sinnvoller sich eine Rendite-Immobilie zuzulegen UND in einer Mietwohnung zu leben.

Kann natürlich auch sein das ich gerade auf dem Schlauch stehe. 🙂

Viele Grüße und einen angenehmen Sonntag Abend

Marian

Hallo Marian,

danke für deinen Hinweis – den Aspekt, dass der Eigentümer natürlich auch irgendwo wohnen möchte, habe ich nun noch mit einfliessen lassen – die Betrachtung vorher hat diesen Teil nicht mit inkludiert.

Schöne Grüße

Adina

Naja, ein bisschen eindimensional.

Beispiel: mit einer eigengenutzten Immobilie „spare“ ich mir meine Miete. D.h. anstelle der Mieteinnahmen bei einer vermieteten Immobilie bekomme ich bei einer eigengenutzten Immobilie „von mir selber“ die Miete bzw. spare mir diese. D.h. es gibt erst mal keinen Unterschied zwischen eigengenutzt und vermietet auf der Einnahmenseite. Steuerlich hat die vermietete noch weitere Vorteile zu bieten. Dafür kann ich die eigengenutzte wesentlich früher steuerfrei verkaufen und ich muss mir keine Sorgen über den Mieter machen. Schenkt sich also insgesamt ziemlich wenig. Bei beiden Investments kommt es letztendlich nur darauf an, ob der Kaufpreis gut ist oder nicht. Wenn er gut ist kann ich auch selber reinziehen.

Hallo Florian,

danke für dein konstruktives Feedback und die guten Hinweise – ich habe nun den Aspekt, dass der Eigentümer natürlich selbst ein Dach über dem Kopf benötigt – nun noch mit in den Beitrag eingearbeitet.

Einen schönen Abend und Grüßle

Adina